Þrjú börn fjárfestisins Sigurðar Bollasonar voru látin vera þátttakendur í viðskiptum hans í gegnum skattaskjól á árunum eftir bankahrunið þegar þau voru á aldrinum eins dags gömul til sex ára. Fjögurra og sex ára gömul börn Sigurðar voru til dæmis skráðir eigendur skúffufélags í Panama, Berwyn Consultants Co SA., sem stundaði lánaviðskipti við félög tengdum Sigurði eftir efnahagshrunið 2008. Sigurður og eiginkona hans, Nanna Björk Ásgrímsdóttir, voru með prókúruumboð yfir Berwyn Consultans og var Nanna Björk jafnframt með umboð til að stýra bankareikningi félagsins hjá útibúi svissneska bankans Credit Suisse í Singapúr.

Börnin voru auk þess persónulega lánveitendur Panamafélagsins en í desember árið 2010 lánuðu þau Berwyn Consultants meðal annars tvær milljónir evra, rúmlega 300 milljónir króna. Þremur vikum áður höfðu þau lánað sömu upphæð til annars skúffufélags, Kaywell Equties Inc., sem þau voru sjálf skráðir eigendur að samkvæmt Panamaskjölunum. Í skjölum um það félag kemur fram að uppruni fjármagnsins í því sé „sjóður Bollason-fjölskyldunnar“ án þess að tilgreint sé hvar sá sjóður er. Sigurður sjálfur lánaði svo peninga til þessa félags, Kaywell Equities, og undirritaði hann skjöl fyrir hönd félagsins sem lögráðamaður barnanna. Ólögráða börnin voru því skráð fyrir tveimur skúffufélögum og verulegum eignum á þessum tíma, rúmum tveimur árum eftir íslenska efnahagshrunið, en það voru lögráðamenn þeirra sem skuldbundu þau og félög þeirra í umræddum viðskiptum.

Hinn 22. október 2010 lánaði svo annað barn Sigurðar tvær milljónir evra, rúmlega 300 milljónir króna, til skúffufélagsins Chiron Group. Þetta var einum degi eftir að barnið fæddist. Tekið skal fram samt að tölvupósturinn með umræddum lánasamningi er sendur árið 2012 og virðist lánasamningurinn þannig vera dagsettur afturvirkt. Þann 22. desember 2010 lánaði barnið, sem þá var rúmlega tveggja mánaða, tvær milljónir evra, rúmlega 300 milljónir króna, til Kaywell Equities Inc. Tæpu ári síðar lánaði barnið skúffufélaginu Trecon Trading Inc. tvær milljónir evra, nærri 330 milljónir króna. Tvö eldri börn Sigurðar höfðu þá lánað Trecon Trading sömu upphæð fyrr í þessum sama mánuði. Þannig runnu mörg hundruð milljónir til og frá börnum Sigurðar og Nönnu Bjarkar til félaga í skattaskjólum og út úr þeim.

„Þessi mál sýndu meðal annars að menn voru með fjármuni geymda þarna úti“

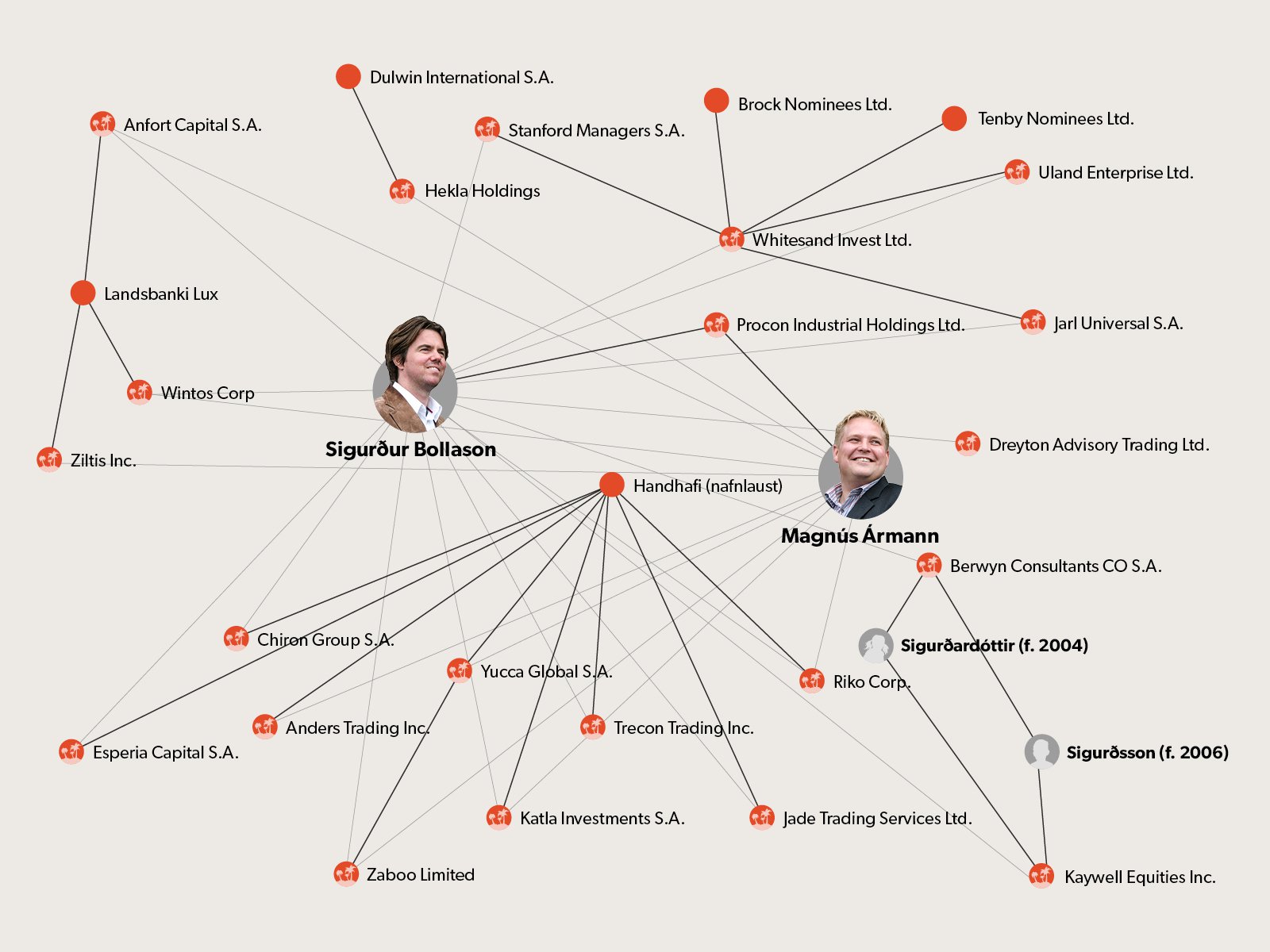

Þessar upplýsingar koma fram í Panamaskjölunum svokölluðu en Sigurður og viðskiptafélagi hans, Magnús Ármann, eru saman tengdir og eða skráðir fyrir rúmlega tuttugu skúffufélögum í gegnum lögmannsstofuna Mossack Fonseca í Panama. Gögnunum frá Mossack Fonseca var lekið til þýska blaðsins Süddeutsche Zeitung sem fékk alþjóðlegu blaðamannasamtökin ICIJ í lið með sér til að vinna með gögnin. Íslenskur samstarfsaðili ICIJ er fjölmiðillinn Reykjavík Media ehf. og vinnur Stundin greinina í samvinnu við þann fjölmiðil.

Aðkoma þriggja barna Sigurðar og Nönnu Bjarkar er eina dæmið um það í Panamaskjölunum, að minnsta kosti þeim hluta sem snerta Ísland og íslenska fjárfesta, að fjárfestar noti börn sín sem aðila í viðskiptum í gegnum skúffufélög í skattaskjólum.

Stundin og Reykjavík Media ehf. gerðu árangurslausar tilraunir til að ná tali af Sigurði Bollasyni og Nönnu Björk Ásgrímsdóttur til að spyrja þau út í viðskipti þeirra í skattaskjólum. Magnúsi Ármanni voru sömuleiðis sendir tölvupóstar með beiðnum um viðtal um gögnin frá Mossack Fonseca.

Næst umsvifamestir í Panamaskjölunum

Ástæðan fyrir því að fjallað er um þá Sigurð og Magnús saman er sú að þeir tengjast svo mörgum skúffufélögum sameiginlega. Sigurður og Magnús eru langt í frá með þekktari og umsvifamestu fjárfestum landsins en um þá báða hefur samt verið fjallað umtalsvert í íslenskum fjölmiðlum á árunum fyrir og eftir íslenska efnahagshrunið.

Magnús er nokkuð þekktari á Íslandi en Sigurður, meðal annars vegna aðkomu hans að Imon-málinu svokallaða sem snerist um sölu Landsbanka Íslands á hlutabréfum í bankanum til félags hans, Imon, skömmu fyrir hrunið 2008. Bankinn veitti þá fimm milljarða króna lán til kaupanna á hlutabréfunum. Þrír stjórnendur Landsbankans voru dæmdir í fangelsi fyrir markaðsmisnotkun í Imon-málinu um haustið 2015. Magnús var hins vegar ekki ákærður í málinu enda voru það starfsmenn bankans sem frömdu brot í því.

Magnús fjallaði um aðkomu sína að málinu í greininni „217 sinnum sekur“ í Fréttablaðinu í febrúar 2011 eftir að sérstakur saksóknari hafði sent honum bréf og sagt honum að rannsókn Imon-málsins beindist ekki að honum. „Það hefði verið heppilegra fyrir mig, svo ekki sé sterkara að orði kveðið, að sakleysi mitt hefði verið staðfest fyrr. En það er ekki á allt kosið. Ég get líka skilið – upp að ákveðnu marki – hvað fjölmiðlar hafa gert sér mikinn mat úr Imon-málinu. En í mörgum af þessum 217 fréttum var farið yfir strikið og ég og mitt fólk meitt að óþörfu – og að ósekju. Ég vona að því linni núna.“

Viðskipti Sigurðar Bollasonar og Magnúsar Ármanns í gegnum Mossack Fonseca eru það umfangsmikil að úr hópi íslenskra fjárfesta eru einungis feðgarnir Björgólfur Thor Björgólfsson og Björgólfur Guðmundsson tengdir fleiri félögum. Um er að ræða 23 félög í tilfelli þeirra Sigurðar og Magnúsar og er þá auðvitað einnig átt við félög eins og Berwick Consultants þar sem Sigurður var með prókúruumboð þótt börn hans hafi verið skráðir eigendur félagsins. Líkt og kom fram í síðasta tölublaði Stundarinnar voru þeir Björgólfsfeðgar tengdir, beint eða óbeint, við meira en 50 skúffufélög á árunum fyrir íslenska efnahagshrunið.

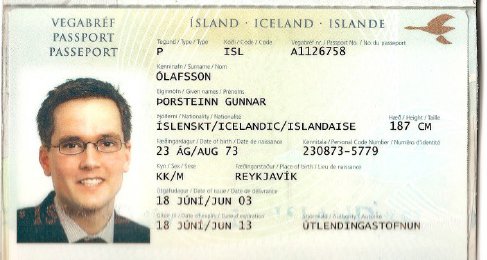

Viðskipti þeirra Sigurðar og Magnúsar við Mossack Fonseca áttu sér að hluta til stað í gegnum Landsbankann í Lúxemborg á árunum fyrir hrunið en eftir það fluttu þeir viðskipti sín yfir til fyrirtækisins Arena Wealth Management í Lúxemborg, líkt og gildir um ýmsa aðra íslenska fjárfesta sem áður stunduðu viðskipti við Landsbankann. Starfsmaður og hluthafi í Arena Wealth Management, Þorsteinn Ólafsson, er það nafn sem oftast kemur fram í Panamaskjölunum vegna viðskipta þeirra Magnúsar og Sigurðar og var hann meðal annars með prókúruumboð í einstaka félögum vegna viðskipta þeirra. Áður hafði Þorsteinn verið með prókúruumboð í einstaka félögum sem Magnús og Sigurður tengdust gegnum Landsbankann í Lúxemborg.

Tekið skal fram að viðskipti í gegnum félög í skattaskjólum og á lágskattasvæðum eru ekki ólögleg sem slík; viðskipti sem tengjast slíkum félögum eru einungis ólögleg ef þau eru notuð til að brjóta lög, til dæmis með því að fela fjármuni frá skattayfirvöldum sem gefa á upp til skatts. Stundin og Reykjavík Media ehf. hafa ekki heimildir fyrir því hvaða skattalegu afleiðingar – ef einhverjar – þessi umfangsmiklu viðskipti Magnúsar og Sigurðar við Mossack Fonseca höfðu.

Mega börn taka lán?

Eitt af því sem vekur athygli við lánveitingarnar til og frá börnum Sigurðar og Nönnu Bjarkar og félaga í þeirra eigu er auðvitað sú spurning hversu langt foreldrar mega ganga í því að skuldbinda börn sín fjárhagslega og eða nota nöfn þeirra og kennitölur í einstaka viðskiptum. Umræða um þetta kom upp á Íslandi árið 2009 þegar í ljós kom að nokkrir stofnfjáreigendur í sparisjóðnum Byr höfðu notað ólögráða börn sín til að geta keypt meira stofnfé í sparisjóðnum þegar það var aukið með lánsfé frá Glitni árið 2007. Þessir stofnfjáreigendur tóku lán hjá Glitni í nafni barnanna sinna til að kaupa stofnféð.

Einn þeirra var Einar Örn Jónsson, kenndur við Nóatún, sem faðir hans stofnaði, og sagði hann við DV að ekki hafi verið vænlegt fyrir eigendur stofnfjár í Byr ef eignarhlutur þeirra hefði þynnst út í kjölfar stofnfjáraukningarinnar. Einar Örn sagði að áhættan af því að taka lán fyrir börnin svo þau gætu verið þátttakendur í stofnfjáraukningunni hjá Byr hafi ekki átt að vera nein og því hafi verið „freistandi“ að taka slík lán fyrir þau: „Ef það er engin áhætta í þessu, hvort sem það eru börn eða aðrir, hlýtur að vera ákaflega freistandi að taka slík lán […] Við fengum svo bara fjármálakerfið á hliðina en á þessum tíma voru menn öðruvísi stemmdir og töldu ekki mikla áhættu í þessu.“

Þegar þessar fréttir um barnalánin til stofnfjárhafanna í Byr voru sagðar birti embætti Umboðsmanns barna tilkynningu á vefsíðu embættisins þar sem sagði meðal annars. „Vegna umræðu um lánveitingar Glitnis til barna frá eins árs aldri vill umboðsmaður barna árétta að lánveitingar til barna eru ekki heimilar nema að fengnu leyfi yfirlögráðanda (sýslumanns) og þá aðeins að ákveðnum skilyrðum uppfylltum. Það kemur skýrt fram í lögræðislögum nr. 71/1997 að ófjárráða börnum er óheimilt að stofna til skulda, sbr. 7. mgr. 75. gr. Eins kemur fram í 76. gr. laganna að löggerningar ófjárráða barna, sem þau hafa ekki heimild til að gera, binda þau ekki.“ Samkvæmt þessu þarf embætti sýslumanns að samþykkja lánveitingar til barna til þess að þær séu heimilar.

Umboðsmaður barna, Margrét María Sigurðardóttir, er í fríi erlendis og gat því ekki tjáð sig um lánveitingarnar og aðkomu barnanna þriggja að lánaviðskiptunum í skattaskjóli. Meginreglan er hins vegar sú að börn mega ekki taka lán og skulda og fjármálafyrirtæki mega ekki veita þeim slíka fyrirgreiðslu.

Félög á Íslandi töpuðu en félög í skattaskjólum áttu eignir

Þeir Sigurður Bollason og Magnús Ármann unnu lengi saman á árunum fyrir hrunið 2008. Þeir keyptu meðal annars 40 prósenta hlut í tískuvörufyrirtækinu Karen Millen árið 2011 ásamt Kaupþingi. Þann hlut seldu þeir til Baugs árið 2005. Á árunum þar á eftir fjárfestu þeir svo meðal annars í Baugi, FL Group og fjölmiðlafyrirtæki Baugs, Dagsbrún. Þeir Magnús og Sigurður sátu um tíma báðir í stjórn FL Group á árunum fyrir hrunið. Þeir unnu einnig báðir um tíma með enska fjárfestinum Kevin Stanford sem var eiginmaður Karen Millen, sem tískuvöruverslunin heitir eftir. Segja má til einföldunar að þeir Sigurður og Magnús hafi fyrir hrun haft talsverð tengsl við Jón Ásgeir Jóhannesson og fjárfestingar sem hann kom að, beint eða óbeint.

Sigurður fjárfesti fyrir um tíu milljarða króna í Existu, Glitni og Landsbankanum rétt fyrir efnhagshrunið árið 2008 og tók embætti sérstaks saksóknara meðal annars af honum skýrslu sem vitni í ársbyrjun 2011 vegna rannsóknar á meintri markaðsmisnotkun bankans. Í yfirlýsingu vegna þessara viðskipta sagði Sigurður: „Ég hef verið beðinn um að gefa skýrslu sem vitni sem ég geri fúslega […] Beið ég mikið fjárhagslegt tjón af þessum viðskiptum.“ Sigurður hafði á þessum tíma flutt lögheimili sitt til Lúxemborgar líkt og ýmsir aðrir íslenskir fjárfestar, meðal annars Magnús Ármann.

Í ágúst árið 2011 greindi DV frá samtals ellefu milljarða króna gjaldþrotum tveggja eignarhaldsfélaga Sigurðar sem notuð voru í umræddum hlutabréfaviðskiptum. Annað félag Sigurðar hafði fengið fjögurra milljarða króna lán frá Glitni til að kaupa hlutabréf í bankanum árið 2008 og hitt félag hans hafði fengið 3,5 milljarða króna að láni til að kaupa 1,4 prósenta hlut í Landsbankanum í júlí og ágúst árið 2008, það er að segja rétt fyrir bankahrunið.

Þótt Sigurður segist hafa tapað miklu persónulega á umræddum hlutabréfaviðskiptum þá liggur ekki fyrir hversu mikið það tap var. Hins vegar liggur fyrir að félög sem Mossack Fonseca stofnaði fyrir hann og aðila honum tengdum áttu eignir upp á hundruð milljónir króna sem lánaðar voru á milli félaga honum tengdum.

Mörg félög Magnúsar á Íslandi hafa orðið gjaldþrota á liðnum árum og skilið eftir sig miklar skuldir. Til að mynda félagið Sólmon ehf. sem kröfuhafar lýstu 3,3 milljörðum króna í en átti engar eignir og félagið Runnur ehf. sem rúmlega tveimur milljörðum króna var lýst í án þess að félagið ætti neinar eignir til skiptanna. DV greindi frá því árið 2009 að Runnur ehf. og annað félag því tengt, Runnur 2 ehf., hefðu skuldað Byr um 4,3 milljarða króna sem höfðu verið afskrifaðir árið 2009. Magnús Ármann var einn stærsti stofnfjáreigandi Byrs fyrir hrunið en eigendur sjóðsins ákváðu að greiða 13,5 milljarða króna arð út úr honum í apríl 2008. Eignarhaldsfélag Magnúsar tók við um milljarðs króna arði vegna þessarar arðgreiðslu.

Félög þeirra Sigurðar og Magnúsar á Íslandi skilja því eftir sig umtalsverðar skuldir en Panamaskjölin varpa ljósi á arðgreiðslur um umsvif þeirra á lágskattasvæðum fyrir og eftir hrunið árið 2008.

Rannsókn skattayfirvalda á erlendum kreditkortum

Árið 2009 greindi fréttastofa Stöðvar 2 frá því að bæði Sigurður og Magnús tengdust rannsóknum skattayfirvalda á Íslandi á notkun erlendra greiðslukorta á Íslandi og var haft eftir Bryndísi Kristjánsdóttur skattrannsóknarstjóra að grunur léki á að um 30 einstaklingar hefðu komið verulegum fjárhæðum undan skattayfirvöldum á Íslandi með slíkri kreditkortanotkun. Í frétt Stöðvar 2 var bent sérstaklega á að Magnús væri sá einstaklingur sem notað hefði slík kreditkort mest á Íslandi, eða fyrir allt að um 40 milljónir króna á ári.

Panamaskjölin varpa meðal annars ljósi á þetta þar sem í þeim er að finna gögn sem sýna að árið 2004 var ákveðið að tvö Tortólafélög ættu að greiða kreditkortareikninga þeirra Sigurðar Bollasonar og Magnúsar Ármanns. Í tilfelli Magnúsar var um að ræða félagið Yucca Global S.A. og í tilfelli Sigurðar var um að ræða félagið Whiteside Invest S.A. Stjórnarmenn beggja félaganna skrifuðu undir yfirlýsingar þess efnis. Tortólafélög borguðu því sannarlega kreditkortareikninga þeirra Magnúsar og Sigurðar eins og fram kom á sínum tíma.

Í samtali við Stundina segir Bryndís Kristjánsdóttir skattrannsóknarstjóri að rannsóknum embættisins á þessum málum sé lokið. Einhver þessara mála hafi farið fyrir yfirskattanefnd og verið lokið með sektargreiðslum á meðan einhver mál, hún nefnir tvö, hafi farið fyrir dóm og orðið opinber þannig. „Þessi mál voru þannig í nokkrum tilfellum að farið var í húsleitir og skilaði það miklu þar sem hald var lagt á lykilgögn. Það sem við erum að gera núna er að reyna að afla gagna frá Lúxemborg en það var ekki hægt á sínum tíma. Það var bara allt lokað,“ segir Bryndís og bætir því við að einhver slík kreditkortamál séu enn þá á borði héraðssaksóknara, áður sérstaks saksóknara. „Þessi mál sýndu meðal annars að menn voru með fjármuni geymda þarna úti, sem við svo sem reyndar vissum.“

Ekki liggur fyrir hvernig mál Sigurðar og Magnúsar enduðu í meðförum skattayfirvalda á Íslandi.

Fjárfestir á Íslandi í gegnum Lúxemborg

Sigurður Bollason er enn þá skráður með lögheimili í Lúxemborg en kona hans er skráð til heimilis í einbýlishúsi í Skildinganesi. Húsið var í eigu hennar þar til árið 2010 þegar félag í Lúxemborg, Artémis Capital S.A.R.L., eignaðist það. Ekki kemur fram í afsali hússins hver á þetta félag en ljóst er út frá Panamagögnunum að nær öllum viðskiptum Sigurðar er stýrt frá Lúxemborg. Félagið í Lúxemborg, sem á húsið í Skildinganesi, kemur hins vegar fram í Panamaskjölunum sem eigandi reiknings í Lúxemborg sem Mossack Fonseca er beðið um að leggja fjármuni inn á.

Sigurður hefur byrjað að hasla sér völl á Íslandi aftur og á þessu ári hefur verið greint frá því að hann hafi keypt sig inn í fjölmiðlafyrirtækið 365 í gegnum félagið Grandier S.A. í Lúxemborg en það á nú tæplega níu prósenta hlut í fjölmiðlafyrirtækinu og er fjórði stærsti hluthafinn. Kaup Sigurðar á hlut í 365 eru alls ekki fyrstu viðskiptin sem hann stundar sem tengjast fyrirtækjum Jóns Ásgeirs Jóhannessonar.

„Skuldarinn, Maggi ehf., á í alvarlegum fjárhagserfiðleikum“

Þá á félagið Grandier ehf., sem skráð er til heimilis í húsinu í Skildinganesi, tæplega sjö prósenta hlut í Vátryggingafélagi Íslands en félagið keypti hlutinn nú í vor á um 1200 milljónir króna. Meðal eigenda Grandier ehf., samkvæmt frétt Viðskiptablaðsins frá því fyrr á árinu, er breski fjárfestirinn Don McCarthy, sem var hluthafi í Baugi Group á árunum fyrir hrunið 2008 og einn af viðskiptafélögum Jóns Ásgeirs Jóhannessonar í gegnum árin. Engar hluthafaupplýsingar er að finna um Grandier ehf. í gagnagrunni Lánstrausts. Stjórnarmaður félagsins er hins vegar Þorsteinn Ólafsson, sá sami og stýrt hefur viðskiptum þeirra Magnúsar og Sigurðar í Lúxemborg um árabil.

Viðskipti Sigurðar á Íslandi í dag fara því fram í gegnum Lúxemborg.

Rúmlega fimm milljarða arður

Eitt af því sem vekur sérstaka athygli í Panamaskjölunum er að eitt félagið sem þeir Sigurður Bollason og Magnús Ármann stýrðu, Katla Investments, fékk heimild til að greiða hluthöfum félagsins út arð upp á 28 milljónir punda, á tæplega 3,8 milljarða króna. Magnús og Sigurður voru báðir með prókúru fyrir félagið auk starfsmanns Landsbankans í Lúxemborg, Þorsteins Ólafssonar. Þetta kemur fram í skjali frá stjórnarmönnum Kötlu Investments hjá Mossack Fonseca sem dagsett var í ágúst árið 2006. Þessi arðgreiðsla er svo staðfest í ársreikningi félagsins fyrir árið 2006 þar sem sést greiðsla 3,8 milljarða króna til hluthafa.

Skjalið um arðgreiðsluna var dagsett aftur í tímann og fetti starfsmaður Mossack Fonseca, Egbert Wetherborne, fingur út í þetta í tölvupóstssamskiptum um aðgerðina. „Við getum skrifað undir heimildina en það verður dýrara en ella þar sem við erum að tala um heimild sem er dagsett eitt ár aftur í tímann og búið er að leysa fyrirtækið upp. Þegar tekið er tillit til þessara tveggja þátta verður kostnaðurinn 450 dollarar. Þar að auki þurfum við yfirlýsingu um skaðleysi frá viðskiptavininum til að verja okkur gegn afleiðingum þessarar ákvörunar.“ Með síðastnefndu orðunum var ýjað að því að lánveitendur eða kröfuhafar Kötlu Investments gætu haft eitthvað út á arðgreiðsluna að setja og vildi Mossack Fonseca ekki vera í þeim sporum að geta átt yfir höfði sér málsókn frá þeim.

Katla Investments hafði fengið milljarða króna að láni frá Landsbankanum í Lúxemborg á þessum tíma. Meðal annars fékk félagið rúmlega 55 milljóna punda lán, ríflega sjö milljarða króna, í maí árið 2006. Eitt af því sem umrætt félag gerði samkvæmt Panamagögnunum var að halda utan um hlutabréf í bresku smásölukeðjunni Rubicon Retail Limited sem átti breskar tískuvöruverslanir sem hétu Warehouse og Principles. Félagið seldi hlutabréf í þessu fyrirtæki til Baugsfélagsins BG Holding ehf. um vorið 2006. Samkvæmt fréttum frá þessum tíma yfirtók félagið Mosaic Fashions, sem Baugur átti 40 prósenta hlut í, Rubicon Retail Limited á þessum tíma. Katla Investments var því mjög umsvifamikið félag á þessum árum.

Við þessa arðgreiðslu bætist svo 14 milljón punda arðgreiðsla út úr Kötlu Investments árið 2005 eða rúmlega 1500 milljónir króna. Heildararðgreiðslan út úr þessu félagi til hluthafa þess nam því rúmlega fimm milljörðum króna á tveimur árum.

Fleiri arðgreiðslur

Í Panamaskjölunum er svo að finna önnur dæmi um arðgreiðslur þar sem 164 milljónir króna voru greiddar út úr félaginu Procon Industrial Holdings Ltd. í október árið 2004. Samkvæmt skjali um það félag frá árinu 2005 voru Magnús Ármann og Sigurður Bollason einu hluthafar þess. Þetta félag hélt utan um hlutabréf í bresku tískuvörukeðjunni Karen Millen samkvæmt skjölum í Panamagögnunum. Eins og áður segir keypti félag í meirihlutaeigu Baugs hf. Karen Millen árið 2004 og má væntanlega rekja arðgreiðsluna frá Procon Industrial Holdings Ltd. til þessara viðskipta sem áttu sér stað um sumarið 2004. Þá var greiddur 400 þúsund dollara, rúmlega 28 milljóna króna, arður út úr félaginu Whitesand Invest S.A., sem var í eigu þeirra Magnúsar og Sigurðar, á Tortóla í mars árið 2006. Í október 2007 var svo greiddur út 100 þúsund evru arður, rúmlega 8,5 milljónir króna, úr Whitesand Invest.

Í miðju efnahagshruninu árið 2008, nánar tiltekið þann 3. október, var undirritað skjal sem heimilaði 450 þúsund evra, rúmlega 70 milljóna króna arðgreiðslu út úr félaginu Stanford Managers á Tortóla til Whitesand Invest Ltd. Félagið Stanford Managers hafði meðal annars fengið 3 milljarða króna lán frá Landsbankanum í Lúxemborg á árunum fyrir hrunið, fyrst tvo milljarða og svo einn milljarð króna til viðbótar í febrúar árið 2007. Sigurður Bollason var bæði með prókúruumboð fyrir Stanford Managers og fyrir móðurfélag þess, Whitesand Invest.

Eitt af því athyglisverðasta í Panamagögnunum er umfang lánveitinganna frá Landsbankanum í Lúxemborg til félaga tengdum Sigurði Bollasyni og Magnúsi Ármanni. Auk áðurnefndra lána fékk félagið Anfort Capital S.A., sem Magnús Ármann var með prókúru fyrir, til dæmis 2,5 milljarða króna lánveitingu frá Landsbankanum í Lúxemborg árið 2005. Lánið var til að stunda gjaldmiðlaviðskipti og skrifaði Þorsteinn Ólafsson undir það fyrir hönd Landsbankans í Lúxemborg auk annars starfsmanns.

Umfangsmikið félag virkt á Íslandi og Þýskalandi eftir hrun

Eitt umfangsmesta félag Magnúsar Ármanns í Panamagögnunum var félagið Yucca Glocal S.A. sem fékk meðal annars 1,9 milljóna punda, um 250 milljóna króna, lán frá Landsbankanum í Lúxemborg árið 2004. Lánið var veitt til að fjárfesta í hlutafé. Þetta félag, Yucca Global S.A., var virkt alveg þar til í apríl árið 2011 og greiddi meðal annars út tveggja milljóna dollara arð, ríflega 120 milljónir króna, til Magnúsar Ármanns í september árið 2007.

Félagið var meðal annars þátttakandi í viðskiptum Magnúsar Ármanns á Íslandi og í Þýskalandi eftir hrunið 2008. Í Þýskalandi tók félagið þátt í fjárfestingum félagsins Admiralsplast Produktions GmbH í Berlín í Þýskalandi en eins og komið hefur fram fjárfesti Magnús Ármann í leikhúsi þar í borg sem heitir Admirals Palast. Íslenski tónlistarmaðurinn Helgi Björnsson var hluthafi í rekstrarfélagi leikhússins auk þess sem hann átti hlut í fasteigninni ásamt Magnúsi Ármanni.

Í Panamaskjölunum kemur fram, í skjali frá árinu 2009, að lögmaðurinn Bernard Bogason, fyrrverandi yfirlögfræðingur FL Group og viðskiptafélagi Magnúsar, fær umboð frá Yucca Capital til að gera samning við rekstrarfélag leikhússins í Berlín en það fór svo í þrot árið 2010 samkvæmt frétt í DV árið 2010. Rekstrarfélag leikhússins fór meðal annars illa á uppsetningu á leikriti Mel Brooks, The Producers, og tapaði um 100 milljónum króna á því samkvæmt viðtali við Helga í DV. „Þessi rekstur er mjög áhættusamur og það þarf lítið út af að bera. Við lentum til dæmis mjög illa í því í fyrra þegar The Producers, sem er Mel Brooks-sýning, floppaði hjá okkur. Þetta var mjög stór sýning og mikil fjárfesting. Þar töpuðum við einhverjum 100 milljónum og við vorum nánast við dauðans dyr.“ Í frétt DV kom fram að Magnús Ármann, eða aðilar á hans vegum, héldu áfram utan um eignarhlut í leikhúsinu í Berlín og virðist þetta eignarhald meðal annars hafa verið í gegnum Yucca Capital S.A.

Yucca Capital S.A. var líka notað til fjárfestinga Magnúsar Ármanns á Íslandi þar sem félagið fjárfesti í tveimur skuldabréfum upp á samtals rúmlega tíu milljónir punda, vel á annan milljarð króna, sem eignarhaldsfélag Magnúsar á Íslandi, Maggi ehf., gaf út á árunum 2005 og 2006. Skuldabréfin áttu að greiðast í árslok 2008 en þetta var ekki gert. Í skjali í Panamagögnunum kemur fram að Yucca Capital færði kröfurnar á hendur Magga ehf. til eignarhaldsfélags í Hollandi, Golden Gate Managment BV. í nóvember árið 2009. Samkvæmt samkomulaginu átti Yucca Global að fá 50 prósent af þeim fjármunum sem endurgreiddir yrðu vegna skuldabréfanna. Í samkomulaginu kom hins vegar fram að fjárhagsstaða Magga ehf. væri ekki góð: „Skuldarinn, Maggi ehf., á í alvarlegum fjárhagserfiðleikum. Ljóst er að félagið getur ekki staðið við fjárhagslegar skuldbindingar sínar. Í raun er Maggi ehf. að reyna að semja um skuldauppgjör sem myndi leiða til þess að skuldabréfin yrðu verðmetin á 543 þúsund evrur sem eiginfjárframlag inn í félagið eða annað félag sem allar skuldir skuldarans yrðu færðar inn í.“

Skuldir Magga ehf., sem nú heitir F 41 Holding ehf., umfram eignir félagsins, námu tæplega 2,5 milljörðum króna í árslok 2014. Félagið var yfirtekið af eignarhaldsfélagi í eigu Bernhards Bogasonar árið 2010 en fram að því átti Magnús Ármann það persónulega. Einn stærsti lánveitandi félagsins var áðurnefnt félag Yucca Capital S.A. en er væntanlega núna áðurnefnt hollenskt fyrirtæki Golden Gate Management BV. Maggi ehf. fjárfesti fyrir hrun í í fjárfestingarfélaginu Materia Invest ehf. og BT eignarhaldsfélagi ehf. Meðal eigna Magga ehf. var félagið BT eignarhaldsfélag ehf. sem átti hluti í tveimur fasteignum í Berlín, meðal annars áðurnefndu leikhúsi.

Ótrúleg umsvif og ósvaraðar spurningar

Umsvif þeirra Sigurðar Bollasonar og Magnúsar Ármanns í Panamaskjölunum eru ótrúlega mikil; svo mikil að bara það að fara í gegnum gögn þeirra félaga og eignarhaldsfélaga sem tengjast þeim er margra daga verk. Gögnin svara hins vegar ekki fjölmörgum spurningum um umsvif þeirra. Til að mynda; hversu mikið af lánunum hjá Landsbankanum í Lúxemborg voru greidd til baka og hversu mikið af þeim voru afskrifuð? Hvaða skattalegu afleiðingar viðskipti þeirra í skattaskjólum höfðu fyrir þá liggur heldur ekki fyrir og hvort skattayfirvöld á Íslandi hafi skoðað þessi umsvif þeirra sérstaklega. Þá liggur ekki fyrir hversu miklar eignir þeir eiga samkvæmt opinberum skattaupplýsingum á Íslandi þar sem báðir hafa um langt árabil verið búsettir erlendis og þeir greiða því ekki skatta á Íslandi.

Umfang umsvifa þeirra hjá Mossack Fonseca liggur hins vegar fyrir en ekki er hægt, út frá gögnunum, að fullyrða hvað varð um alla þá milljarða sem runnu til félaga þeim tengdum á árunum fyrir hrunið. Gögnin um þá bregða hins vegar afhjúpandi ljósi á hvernig íslenskir fjárfestar hafa notað félög í skattaskjólum í viðskiptum sínum á liðnum árum. Og í tilfelli þeirra Sigurðar og Magnúsar, öfugt við ýmsa aðra fjárfesta, er ljóst að þeir tóku milljarða króna í arð út úr þessum félögum í skattaskjólum sem kom fram í gögnum Mossack Fonseca.

Athugasemdir