Tryggingafélagið VÍS, sem var og er í meirihlutaeigu íslenskra lífeyrissjóða, keypti fjárfestingabankann Fossa í fyrra, Ritað var undir kaupsamning í maí, stjórn VÍS samþykkti þau í júní og gengið var endanlega frá kaupunum í byrjun október það ár. Ekki var eining á meðal stærstu hluthafa um kaupin. Gildi lífeyrissjóðir, sem er þriðji stærsti hluthafi félagsins með 8,23 prósent hlut í dag, lagðist til að mynda gegn kaupunum á þeim forsendum að honum þætti uppgefið kaupverð, 4,2 milljarðar króna, allt of hátt.

Davíð Rúdólfsson, sem í dag er framkvæmdastjóri Gildis, sagði á þeim tíma við Heimildina að sjóðurinn hefði „verulegar efasemdir um að þetta sé ásættanlegt verð sem verið er að greiða fyrir hlutinn.“ Auk Gildis kusu Lífsverk og Almenni lífeyrissjóðurinn gegn kaupunum.

Í gær var svo greint frá því að móðurfélag hins sameinaða félag hefði fengið nýtt nafn, Skagi. Það verður, héðan í frá nafnið sem félagið verður þekkt sem í Kauphöll. Í fréttatilkynningu sem send var út vegna þessa sagði að um nýtt afl á fjármálamarkaði væri að ræða og að nafnið væri „innblásið af íslenskri náttúru, styrk hennar og samspili við líf fólksins í landinu.“

Lán, aukning og hlutabréf

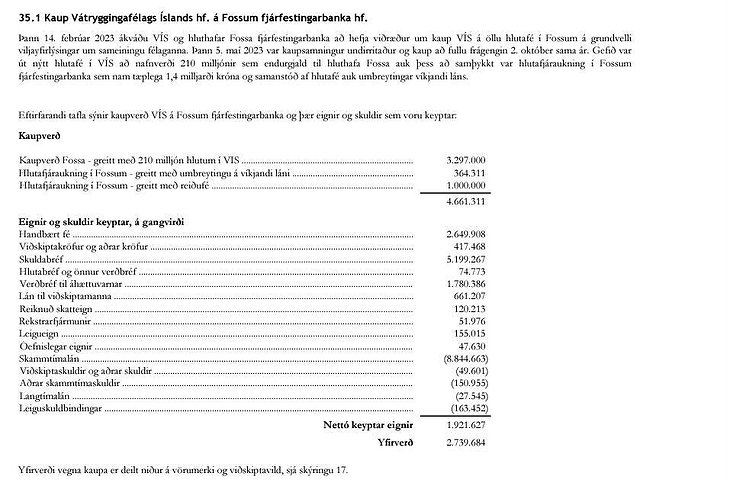

Sama dag, í gær, birtist ársreikningur VÍS vegna ársins 2023. Þar var meðal annars fjallað um kaupin á Fossum. Þar kemur fram að endanlegt kaupverð tryggingafélagsins á fjárfestingabankanum hafi verið hærra en áður var talið, eða tæplega 4,7 milljarðar króna. Kaupverðið var greitt með þrennum hætti. Í fyrsta lagi var einn milljarður króna greiddur sem nýtt hlutafé inn í Fossa áður en að sameiningunni varð. Í öðru lagi hafði VÍS lánað Fossum 364 milljónir króna í formi víkjandi láns sem síðar var breytt í hlutafjáraukningu í Fossum. Í þriðja og síðasta lagi var greitt með 210 milljón hlutum í VÍS, að andvirði 3,3 milljörðum króna, sem nam um ellefu prósent hlut í sameinuðu félagi. Þau hlutabréf fóru til þáverandi eigenda Fossa. Af þeim bréfum fór stór hluti til Haraldar Þórðarsonar, fyrrverandi forstjóra Fossa og nú forstjóra Skaga (sjá á aðalmynd með umfjölluninni), og Steingríms Arnars Finnssonar, forstjóra Fossa, og hjónanna Sigurbjörns Þorkelssonar og Aðalheiðar Magnúsdóttur, sem voru stærstu hluthafar Fossa.

Umfang hlutabréfa sem hluthafar Fossa fengu fyrir fjárfestingabankann dróst reyndar sífellt saman frá því að tilkynnt var um undirritun kaupsamnings. Fyrst átti að borga með 13,3 prósent hlut í sameinuðu félagi, og svo 12,62 prósent. Á endanum var greitt kaupverð ellefu prósent hlutur.

Eignir metnar á rúmlega 1,9 milljarða króna

Í ársreikningnum er fleira rakið. Þar kemur til að mynda fram hvað var raunverulega keypt þegar Fossar, sem voru stofnaðir sem verðbréfamiðlun árið 2015 af áðurnefndum Haraldi, Steingrími og Sigurbirni og Aðalheiði, voru innlimaðir í VÍS-samstæðuna.

Í skýringum með ársreikningnum kemur fram að skammtímalán Fossa við kaupin hafi verið rúmlega 8,8 milljarðar króna. Helstu eignir voru skuldabréf sem verðmetin voru á 5,2 milljarða króna, verðbréf til áhættuvarna sem metin voru á tæplega 1,8 milljarða króna og handbært fé upp á rúmlega 2,6 milljarða króna. Þegar búið var að draga allar skuldir frá virði eigna var nettóvirði keyptra eigna rúmlega 1,9 milljarðar króna. Það þýðir að VÍS greiddi rúmlega 2,7 milljarða króna í yfirverð fyrir kaupin á Fossum. Þar er um að ræða annars vegar vörumerkið Fossa og hins vegar viðskiptavild.

Félag Haraldar og eiginkonu hans á í dag 2,9 prósent hlut í sameinuðu félagi sem metinn er á um einn milljarð króna. Félag Steingríms á um 1,9 prósent hlut sem metinn er á rúmlega 630 milljónir króna og félag Sigurbjörns og Aðalheiðar á 4,82 prósent hlut sem metinn er á rúmlega 1,6 milljarð króna. Öll eru þau á lista yfir 20 stærstu eigendur hins sameinaða félags.

Stórir einkafjárfestar fyrirferðamiklir

Tryggingafélög eru stórtækir leikendur á fjárfestingamarkaði á Íslandi. Margar tryggingar eru lögbundnar, sem þýðir að fólk og fyrirtæki verða að kaupa þær. Því safnast miklir peningar saman inni í tryggingafélögum sem þarf svo að ávaxta til að geta staðið skil á útgreiðslu til tryggðra þegar á reynir.

Vegna þessa hefur það lengi þótt eftirsóknarvert hjá fjárfestum að eignast tryggingafélög. Það veitir þeim miklu meiri fyrirferð og bolmagn til að hafa áhrif á markaði.

Íslenskir lífeyrissjóðir eru stórir eigendur í VÍS/Skaga líkt og í nær öllum öðrum skráðum félögum á markaði. Af tíu stærstu hluthöfum félagsins eru sex lífeyrissjóðir. Þar er þó líka að finna þrjá stóra einkafjárfesta. Einn er áðurnefnt félag Sigurbjörns og Aðalheiðar, Klettar fjárfestingar ehf. Næst stærsti eigandinn er svo Skel fjárfestingafélag, sem er í meirihlutaeigu hóps í kringum Jón Ásgeir Jóhannesson, stjórnarformanns félagsins, með 8,23 prósent hlut. Jón Ásgeir var síðast í slíkri stöðu innan Glitnis fyrir bankahrun, þegar félög sem hann leiddi stýrðu þeim banka síðustu metrana áður en hann féll í október 2008. Ásgeir Helgi Reykfjörð Gylfason, forstjóri Skeljar, situr í stjórn VÍS/Skaga í krafti þess eignarhlutar.

Þá á Sjávarsýn, í eigu Bjarna Ármanssonar sem fyrr á öldinni var bankastjóri Glitnis, 7,88 prósent hlut í félaginu.

Dýrt að skipta um forstjóra

VÍS/Skagi hagnaðist um 1,8 milljarða króna í fyrra. Einskiptisliðir skiptu þar miklu en án þeirra hefði hagnaðurinn verið 2,8 milljarðar króna. Þar spilaði stærsta rullu niðurfærsla hugbúnaðar upp á 805 milljónir króna en auk hans kostuðu sameiningin við Fossa, forstjóraskipti hjá VÍS og undirbúningur þess að færa tryggingarekstur í dótturfélag samanlagt 191 milljónir króna.

Forstjóraskiptin áttu sér stað 11. janúar. Þá var Helga Bjarnasyni sagt upp störfum og Guðný Helga Herbertsdóttir tók við starfi hans. Þrátt fyrir að hafa einungis unnið þriðjung af mánuði á árinu 2023 greiddi VÍS Helga 69,1 milljónir króna, eða um 5,8 milljónir króna að meðaltali á mánuði yfir árið. Guðný Helga fékk svo 64,4 milljónir króna í laun og mótframlag í lífeyrissjóð, eða um 5,4 milljónir króna að meðaltali á mánuði og Haraldur Þórðarson, sem hóf störf sem forstjóri samstæðu í október, fékk alls 15,1 milljónir króna fyrir þriggja mánaða vinnu, eða fimm milljónir króna á mánuði að meðaltali.

Athugasemdir