Hugmyndir fjármála- og efnahagsráðherra um Þjóðarsjóð hafa verið lagðar fram þar sem útfærslunni er loks gerð þannig skil að tímabært er að ræða kosti og galla hennar.

Hlutverk sjóðsins er að varðveita og ávaxta fjármuni sem ríkissjóður leggur honum til í samræmi við lög þessi. Fjármunir þessir verða nýttir til að bæta ríkissjóði verulegt fjárhagstjón sem kann að verða við aðstæður sem tilgreindar eru í II. kafla. — 594/434 stjórnarfrumvarp

Fjárlagaárið 2020 yrði það fyrsta sem greitt er í Þjóðarsjóð. Framlög til sjóðsins samsvara þeim tekjum sem ríkissjóður hefur haft af „arðgreiðslum, leigutekjum og öðrum tekjum vegna nýtingar orkuauðlinda á forræði ríkisins frá orkufyrirtækjum á næstliðnu ári“. Á ársgrundvelli eru framlögin metin undir 0,5% af VLF. Það má því gera ráð fyrir að það taki um 20 til 30 ár að fullfjármagna sjóðinn – þ.e.a.s. ef engin efnahagsleg skakkaföll eiga sér stað á þessum tíma sem myndu þá ganga á forða sjóðsins og krefjast frekari uppbyggingar í kjölfarið.

Þjóðarsjóður mun aðeins hafa heimildir til að fjárfesta í erlendum eignum. Þetta er lykilatriði í útfærslunni: ríkissjóður fjármagnar kaup á gjaldeyri sem sjóðurinn notar svo til fjárfestinga — framkvæmd sem veikir krónu — og þegar gengið er á Þjóðarsjóð veldur það því að erlendar skuldir eru greiddar sem annars væru greiddar með rýrðum gjaldeyrisforða Seðlabanka eða að innlend eftirspurn er aukin sem krefst sölu gjaldeyris. Með öðrum orðum, sjóðurinn hefur áhrif á gengi krónunnar: fyrst til veikingar í uppbyggingu og svo til styrkingar við notkun.

Greiðslur úr sjóðnum mega aðeins nema helmingshlut eigna hverju sinni. Stjórn sjóðsins vinnur eftir reglum til að meta hvort um alvarleg efnahagsleg skakkaföll sé að ræða og þá hvort að ríkinu verði veittur aðgang að sjóðnum.

Lítum til helstu hagstærða fyrir stærðarsamhengi frumvarpsins. Landsframleiðsla 2017 var 2.615 ma.kr. Í lok nóvember 2018 nam gjaldeyrisforði Seðlabankans 770 ma.kr. ($6,3 ma.) eða 29% af vergri landsframleiðslu ársins 2017. Fullfjármagnaður Þjóðarsjóður (10% af VLF) væri um 260 ma.kr. Þetta þýðir að gjaldeyrisforði Seðlabankans er nú þegar í dag um þrefalt stærri en fullfjármagnaður Þjóðarsjóður, sé miðað við árið 2017. Lán frá AGS eftir hrun námu 250 ma.kr. og lán frá Norðurlöndum, Færeyjum og Póllandi námu 304 ma.kr. en í báðum tilfellum var það Seðlabankinn sem var lántaki.

Stöðugleiki hefur ótvíræð jákvæð áhrif á efnahag og það er verðugt verkefni að styrkja þau stjórntæki sem tryggja stöðugt verðlag, atvinnustig, kaupgetu og almennan efnahagsstöðugleika. Viðskiptahættir dafna við aðstæður þar sem hægt er að gera ráð fyrir minni gengissveiflum, traust í milliríkjaviðskiptum eykst og rekstur snýst að mestu leiti um vöruþróun, nýsköpun og daglegan rekstur en ekki dýrar tryggingar gagnvart snörpum gengissveiflum. Undirritaður þekkir það af eigin reynslu að reka hugbúnaðarþróun með íslensku vinnuafli og hafa tekjur í öðrum gjaldeyri. Það er til mikils að vinna fyrir litla þjóð sem rekur eigin mynt í opnu hagkerfi. Enn fremur getur það verið varasamt að bera okkur saman við stærri þjóðir þegar kemur að hlutfallsstærðum þeirra tóla sem er ætlað að tryggja stöðugleika. Smærri þjóðir þurfa kannski virkara eftirlit og öflugri varúðartæki.

Seðlabanki Íslands er sú stofnun sem hefur verið falið að stuðla að stöðugu verðlagi. Stöðugleiki til skamms tíma felst í að tryggja verðlag þar sem framboð á lánsfé annars vegar og gjaldeyrismarkaðir hins vegar spila lykilhlutverk. Í tilfelli gjaldeyris setur Seðlabankinn sér stefnu og byggir upp forða í erlendri mynt til að geta svo dregið úr gengissveiflum í gjaldeyrisviðskiptum. Virk þátttaka Seðlabankans á gjaldeyrismarkaði er einnig talin draga úr áhuga spákaupmanna á skortstöðu (e. short position) og öðrum árásum gegn krónu einfaldlega vegna bolmagns og trúverðugleika Seðlabankans.

Það er þó full ástæða til að endurskoða og velta upp umræðu hvort Seðlabanki Íslands sé — þrátt fyrir bolmagn og virka hagstjórn — í stakk búinn til að tryggja stöðugleika og hvort tólin sem hann ræður yfir séu nægilega víðtæk, fjölbreytt og öflug — svo ekki sé minnst á hvort þessum tólum sé yfirleitt beitt rétt og hvort bankanum hafi verið tryggt nægilegt sjálfstæði, sérfræðiþekking og fjárveitingar til að fylgjast með fjármálaumhverfi sem er jafn kvikt og raun ber vitni.

Fleiri þjóðir reka stóra fjárfestingarsjóði. Þjóðarsjóður mundi sverja sig í ætt við slíka sjóði (e. sovereign wealth fund), t.d. olíusjóð Norðmanna (n. Statens pensjonsfond utland) sem er stærsti þjóðarsjóður í heimi. Sá sjóður skilaði 4% ávöxtun (eftir stjórnendagreiðslur og verðbólgu) árið 2018, en ríkið áskilur sér allt að 3% tekjur frá sjóðinum, þó eigi hærri en vextir sjóðsins voru það árið. Hugmyndafræði sjóðsins er að „breyta“ ágóða olíunnar, sem er takmörkuð auðlind, í sjóð sem getur skilað ávöxtun til komandi kynslóða og þannig bæði dreift gæðunum til fleiri kynslóða en einnig aukið heildarverðmætin.

Forsendurnar og hugsunin sem liggja að baki þjóðarsjóðum verðskulda nánari athugun og gagnrýni. Ríkið ræður yfir fjármunum sem það getur annaðhvort notað í samfélagsverkefni eða lagt til hliðar til að ávaxta og/eða eiga til betri tíma. Forsendan er að samfélagsverkefnin til skamms tíma séu ekki eins mikilvæg til lengri tíma og sjóðssöfnun. Ógerningur er að bera beint saman annars vegar ávöxtun af erlendum skuldabréfum og hins vegar ábatann af samfélagsverkefnum sem væri hægt að ráðast í fyrir sömu fjármuni.

Norðmenn hafa kosið að dreifa ágóðanum af olíusölu inn í framtíðina til fleiri kynslóða. Þessi stefna hljómar skynsamlega en í rauninni er þetta viðurkenning á því að Wall Street fái betri vexti en fjárfesting í nýjum samfélagsverkefnum. Hverskonar nýting á fjármunum, fyrir utan sparnað, skilar hærri ávöxtun en þau 4% sem Norðmenn hafa tryggt sér? Atvinnuvegir og iðnaðarstefna er það sem tryggir okkur samkeppnishæfni á alþjóðagrundu. Að byggja atvinnuvegi á hugviti og rannsóknum er gjöful stefna. Að tryggja jöfnuð og lífsgæði gefur fleirum svigrúm til að taka þátt í þeirri vegferð. Sú ávöxtun er erfitt að mæla í prósentum, en hún er eflaust öflugri og nýtist heimsbyggðinni allri.

Ef ríkissjóður fær miklar óvæntar greiðslur (e. windfall revenue) má færa rök fyrir því að verðlag kunni að hækka sé þeim tekjum veitt beint í stór verkefni — hagkerfið býður þá ekki upp á nægilega mörg gjöful tækifæri á skömmum tíma. Ef ríkið treystir sér til að færa rök fyrir því að stór verkefni séu áhættunnar virði og skili sér í gjaldeyristekjum í framtíðinni má færa fyrir því rök að um verðug og metnaðarfull verkefni sé að ræða. Uppbygging orkubúskapar og lán fyrir togurum eru dæmi úr Íslandssögunni sem má líta til. Ef verðug verkefni eru af skornum skammti er skynsamlegast að leyfa fjármálamörkuðum að ávaxta fjármuni. Þjóðarsjóður hefur meiri bindingu en gjaldeyrisforðinn og ávöxtun eftir því.

Efasemdir mínar um gildi og tilhögun Þjóðarsjóðs eru tvíþættar.

Í fyrsta lagi er erfitt að sjá hver eðlismunurinn er á gjaldeyrisforða Seðlabankans annarsvegar og kaupum ríkissjóðs á erlendum verðbréfum hinsvegar þegar litið er til stöðugleikamarkmiða. Munurinn birtist aðallega í bindingu fjármagns, viðmiðum um söfnun, aðstæðum fyrir notkun og lægri ávöxtun gjaldeyrisforða sem þarf að vera til taks með stuttum fyrirvara. Markmið forðans og sjóðsins eru í grófum dráttum þau sömu: aukinn stöðugleiki. Fjármögnun Þjóðarsjóðs er aftur á móti hluti af fjárlögum hvers árs. Er þörf fyrir að ríkissjóður beiti sér með sama hætti fyrir sama verkefni og Seðlabankinn er ábyrgur fyrir í dag?

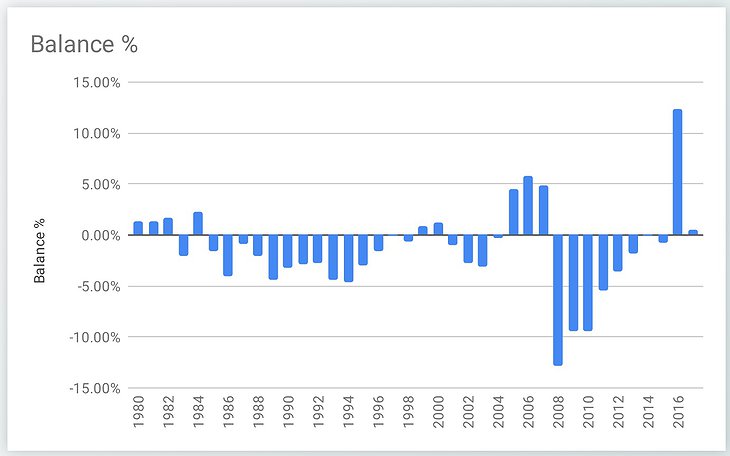

Í öðru lagi er skautað framhjá virkni sjálfvirkra jafnara í efnahagskreppum. Ef markmiðið er að mýkja stóra skelli, kerfishrun og mikla rýringu á kaupmætti, þá er mun betra að reiða sig á fjárlagahalla sem átti stóran þátt í aðlögun í kjölfar Fjármálakreppunnar 2008: -12% jöfnuður árið 2008 og -8% árið 2009 (sjá mynd). Greiðslugeta úr fullum Þjóðarsjóði nemur aðeins 17% af stærð gjaldeyrisforðans í dag, en geta ríkissjóðs er enn meiri þar sem hallarekstur er alltaf möguleiki hjá ríkissjóði sem gefur út eigin mynt.

„Aðhald“ í ríkisfjármálum var víðs fjarri þegar sjálfvirkir jafnarar fóru að hafa áhrif á jöfnuð ríkissjóðs. Í dag er „aðhaldið“ einkennandi fyrir ríkisfjármál þó að erlendar skuldir hafi lækkað, gjaldeyrisforði vaxið og kaupmáttur aukist. Stefnt er að því að skila drjúgum afgangi á hverju ári. Árið 2017 var afgangur af ríkissjóði 0,5% af vergri landsframleiðslu en sá afgangur leiddi til þess að um 13 ma.kr. voru færðir frá einkageira til ríkisins — í hagkerfi sem stækkaði 3,6%. Gagnrýni á sveltistefnu (e. austerity) er þó út fyrir efnistök þessarar greinar.

Beitum ríkissjóði til uppbyggingar og metnaðarfullra samfélagsverkefna. Veitum fjármunum í samfélagsverkefni og nýja atvinnuvegi sem tryggja lífsgæði framtíðarkynslóða, t.a.m. með rannsóknum ýmiss konar og eflingu græns iðnaðarklasa sem getur átt þátt í að forða okkur frá þeirri vá sem er mun alvarlegri en annað fjármálahrun. Það er með fjölbreyttari efnahag og stórhug sem við komumst helst hjá efnahagshruni. Setjum markið hærra en sjóðsstjórar á Wall Street.

Höfundur er stofnandi fyrirtækisins Takumi.

Athugasemdir