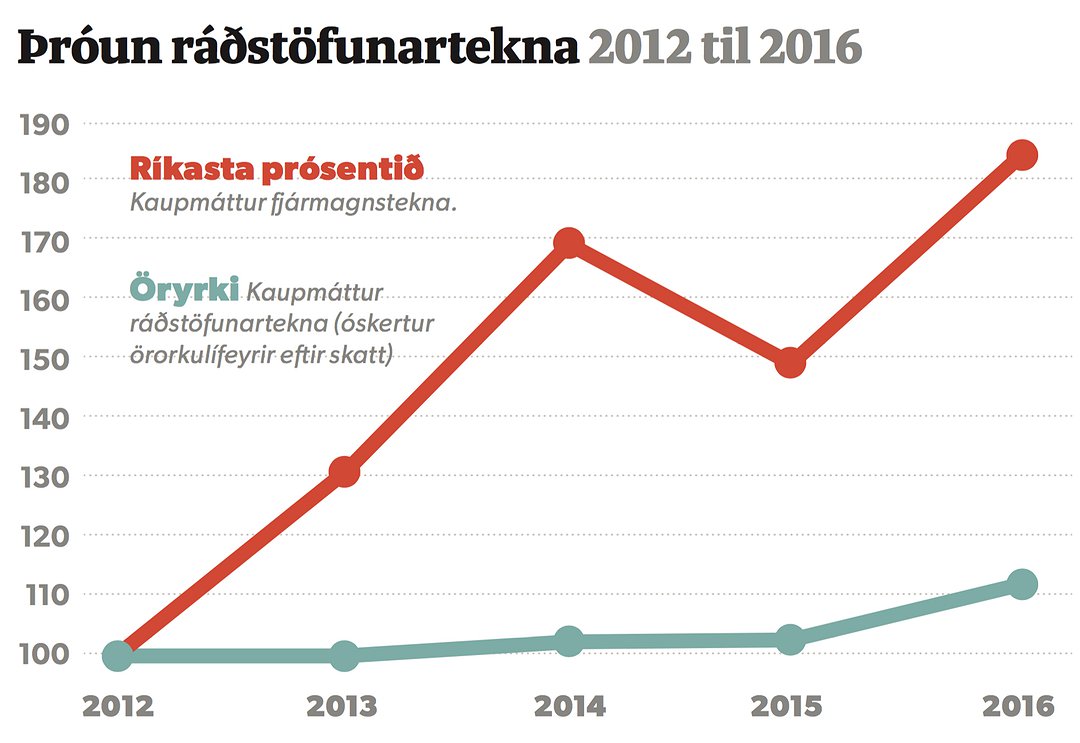

Kaupmáttur fjármagnstekna eftir skatt hjá þeim fjölskyldum sem tilheyra ríkasta eina prósentinu á Íslandi jókst um 84 prósent á árunum 2012 til 2016. Á sama tímabili jókst kaupmáttur ráðstöfunartekna hjá barnafjölskyldum í millistétt um 23 prósent en aðeins um 13 prósent hjá barnafólki á lágmarkslaunum.

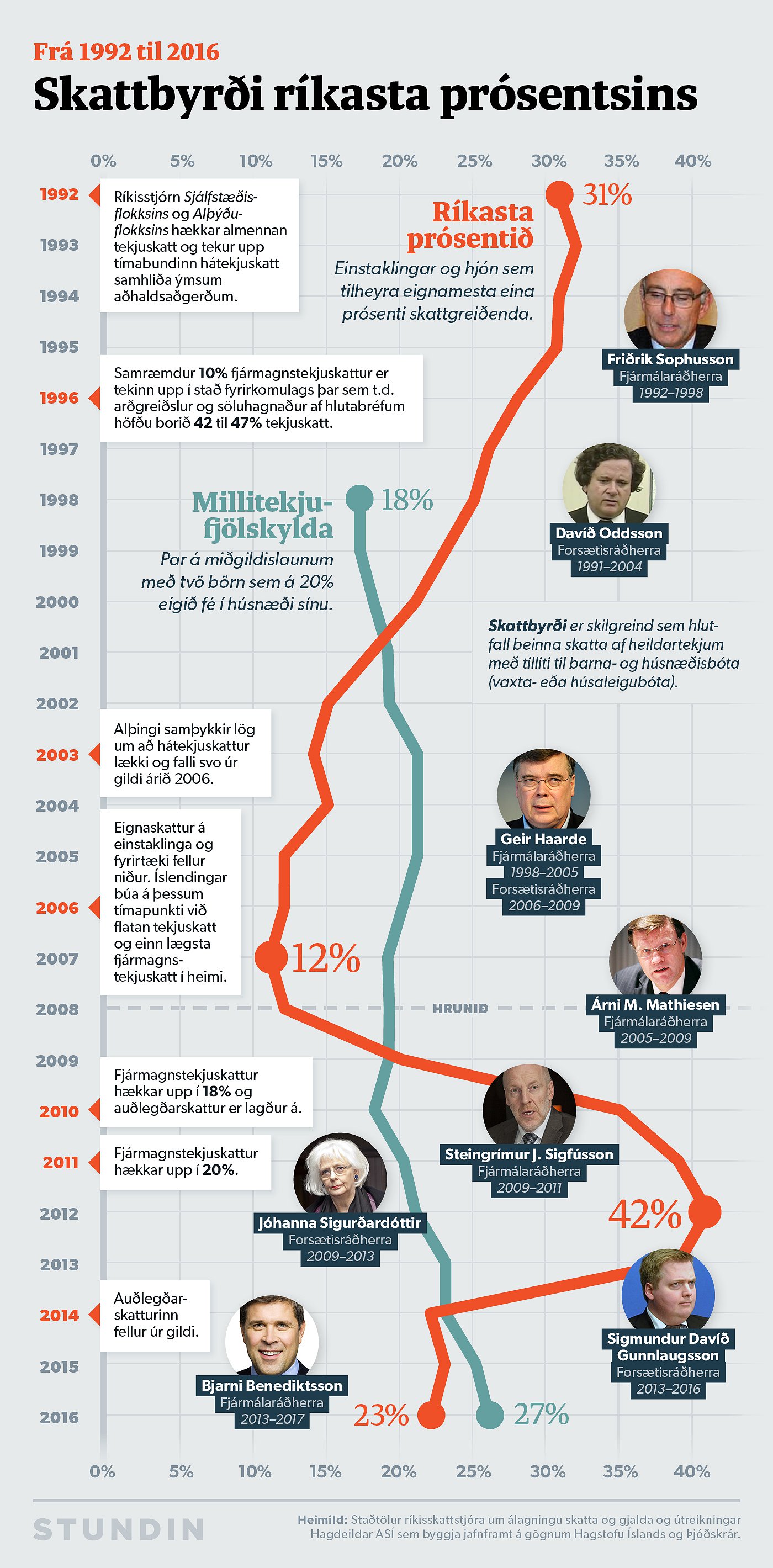

Skattbyrði eignamesta eina prósentsins minnkaði um nær helming á þessu tímabili, úr 42 prósentum niður í 23 prósent af tekjum. Sé litið framhjá auðlegðarskattinum léttist skattbyrði þessa hóps um tvö prósentustig, úr 25 prósentum í 23 prósent.

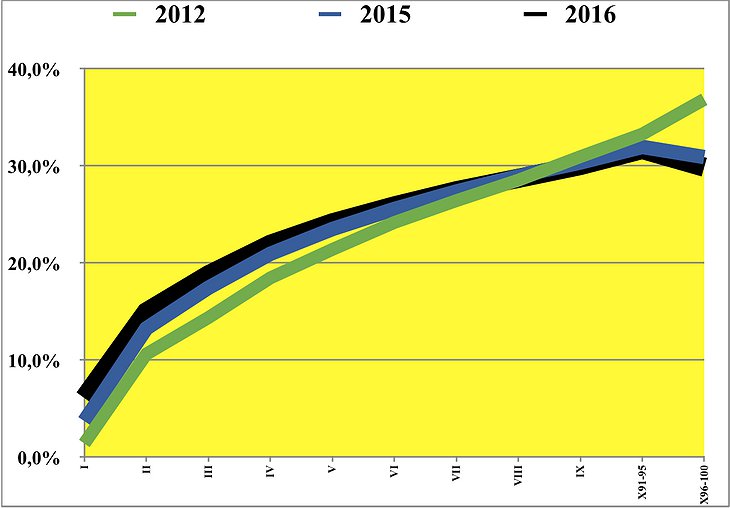

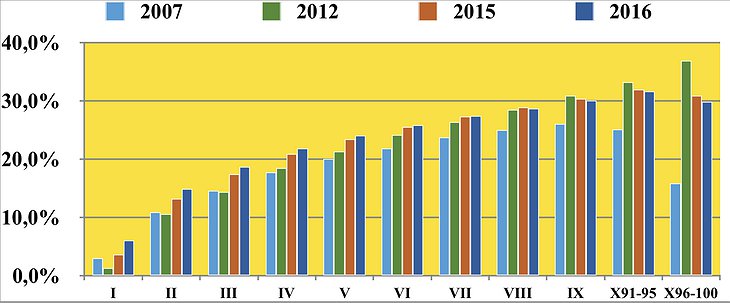

Á sama tíma jókst hins vegar bein skattbyrði hjá um 80 prósentum fjölskyldna á Íslandi; mest hjá tekjulægstu hópunum og umtalsvert hjá millitekjufólki. Einungis tekjuhæstu 20 prósent hjóna og sambúðarfólks greiða nú lægra hlutfall tekna sinna í skatt en þau gerðu árið 2012.

Þetta er sú mynd sem blasir við þegar unnið er úr staðtölum sem birtast á vef ríkisskattstjóra og upplýsingarnar bornar saman við niðurstöður útreikninga hagdeildar ASÍ á kjörum láglauna- og millitekjuhópa.

Hæstu tekjurnar vantaldar

Bjarni Benediktsson, starfandi forsætisráðherra, hefur gefið lítið fyrir það sem hann kallar „klisjuna um vaxandi ójöfnuð“ og fullyrt að í góðærinu hafi kjörin „batnað með svipuðum hætti hjá öllum tekjuhópum“.

Fráfarandi fjármálaráðherra, Benedikt Jóhannesson, hefur að sama skapi lagst gegn hugmyndum um hærri skatta á stóreigna- og hátekjuhópa og sagt „betra að fólk hafi sjálft ráð yfir peningum sínum eins og mögulegt er“.

Málflutningurinn er í takt við boðskap Samtaka atvinnulífsins sem beittu sér af miklum krafti í umræðunni um skattamál og ójöfnuð í aðdraganda síðustu kosninga og vísuðu gjarnan til þess að Ísland kæmi vel út í alþjóðlegum samanburði á ójöfnuði samkvæmt Gini-stuðlinum svonefnda.

Stefán Ólafsson, félagsfræðiprófessor við Háskóla Íslands, bendir á að þær Gini-tölur sem haldið hefur verið hvað mest á lofti í umræðunni um ójöfnuð á Íslandi undanfarna mánuði séu nokkurra ára gamlar, ýmist frá tekjuárinu 2013 eða 2014, og veiti því takmarkaðar upplýsingar um stöðuna eins og hún er í dag.

„Í þær tölur vantar líka drjúgan hluta fjármagnstekna sem fara fyrst og fremst til allra tekjuhæsta hópsins,“ segir Stefán og vísar þá til gagna um söluhagnað af hlutabréfum og öðrum eignum. Um 2 prósent fjölskyldna greiðir fjármagnstekjuskatt af söluhagnaði hlutabréfa, en alls nam söluhagnaður Íslendinga um 32 milljörðum króna í fyrra samkvæmt gögnum fjármála- og efnahagsráðuneytisins um álagningu opinberra gjalda. „Þarna er vanmat á hæstu tekjunum. Þótt Ísland teljist samkvæmt þessu með minnstan ójöfnuð þá var hann samt meiri árið 2013 en hann var um aldamótin og þar áður.“

Samkvæmt gögnum Eurostat og Hagstofunnar hækkaði Gini-stuðull Íslands lítillega milli tekjuáranna 2013 og 2014, úr 22,7 upp í 23,6. Þessi breyting er innan vikmarka, en þegar horft er til allra skattskyldra tekna á árunum 2013 til 2015 blasir hins vegar við að ójöfnuður á Íslandi hefur aukist. Varpað er ljósi á þetta í nýrri bók Stefáns Ólafssonar og Arnalds Sölva Kristjánssonar um ójöfnuð á Íslandi sem kemur út á vegum Háskólaútgáfunnar nú í lok nóvember.

Skattastefnan þjónar þeim ríkustu

Ef íslenskum skattgreiðendum er raðað niður í 100 hópa eftir eignastöðu er ljóst að í góðærinu hefur enginn einn hópur grætt jafn mikið á núverandi skipan skattamála og ríkasta eina prósentið, fólk sem á að meðaltali yfir 300 milljóna króna eignir.

Þá gildir einu hvort litið er til þess hversu mikið kaupmáttur ráðstöfunartekna hefur aukist hjá hópunum eða hvernig skattbyrði þeirra, þ.e. hlutfall beinna skatta af tekjum, hefur þróast. Í báðum tilvikum er það ríkasta eina prósentið sem kemur best út.

Ein skýringin á þessu er sú að frá 2013 hefur verið rekin skattastefna þar sem skattbyrði er létt af tekjuhæstu og eignamestu hópum íslensks samfélags og henni velt yfir á þá sem hafa minna á milli handanna.

Þá eru skattar á fjármagn, háar tekjur og fyrirtæki lægri hér á landi en tíðkast í nágrannaríkjunum. Þannig er það launafólkið sem tekur á sig þyngstu byrðarnar. Í þessu samhengi er vert að hafa í huga að Íslendingar vinna fleiri vinnustundir en nágrannaþjóðirnar og fara að jafnaði miklu seinna á eftirlaun.

Skattlagningar- og fjárveitingarvald á Íslandi er í höndum Alþingis, en þeir einstaklingar sem hafa mest um það að segja hvernig skattar og tekjutilfærslukerfin þróast eru fjármálaráðherrar og forsætisráðherrar ríkisstjórnarinnar hverju sinni.

Frá 2013 hafa fjórir menn gegnt embætti forsætisráðherra og fjármálaráðherra á Íslandi, en þrír þeirra eiga það sameiginlegt að tilheyra ríkasta eina prósenti landsmanna. Sé litið aftur til ársins 1992 kemur í ljós að um helmingur þeirra sem gegndu þessum embættum hafa tilheyrt þessum hópi.

Haldið aftur af lífskjarasókn lágtekju- og millitekjufólks

Kaupmáttur ráðstöfunartekna hefur aukist mest hjá tekjuhæstu fjölskyldum landsins undanfarin ár meðan þynging skattbyrðinnar, raunrýrnun persónuafsláttar og veiking tekjutilfærslukerfa hefur haldið aftur af lífskjarasókn lágtekju- og millitekjufólks.

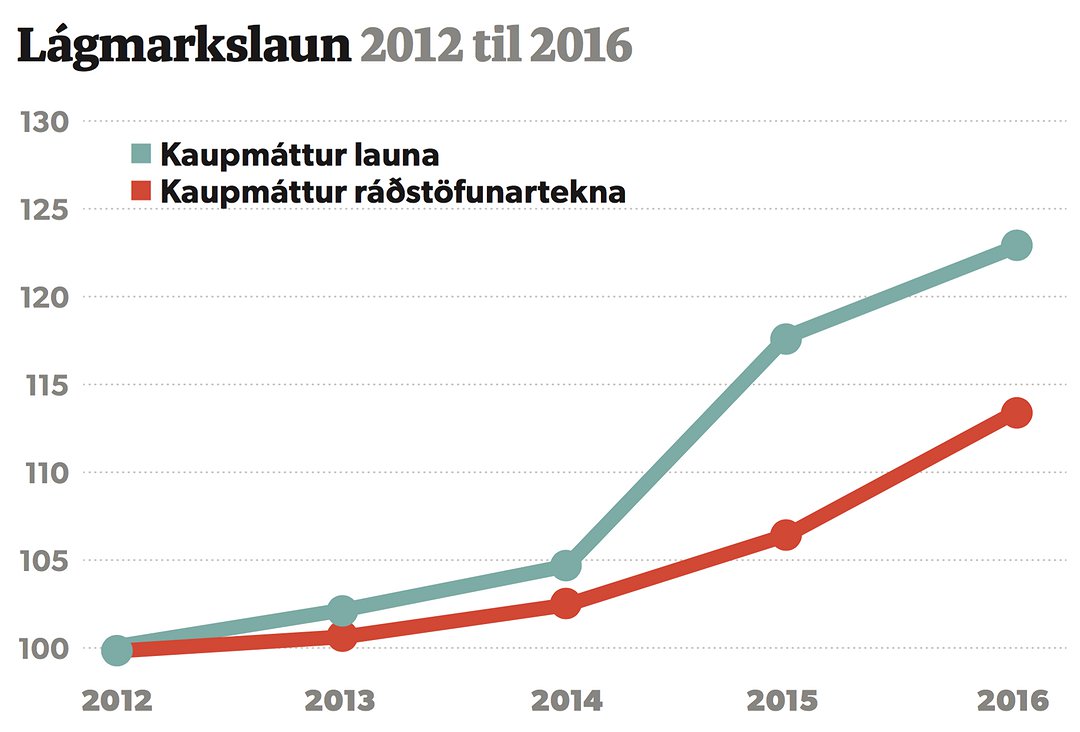

Skipan skattamála á Íslandi kemur einkar harkalega niður á þeim allra tekjulægstu, svo sem fólki á lágmarkslaunum, sem situr eftir í góðærinu og fær ekki að njóta efnahagsuppsveiflunnar í jafn ríkum mæli og aðrir.

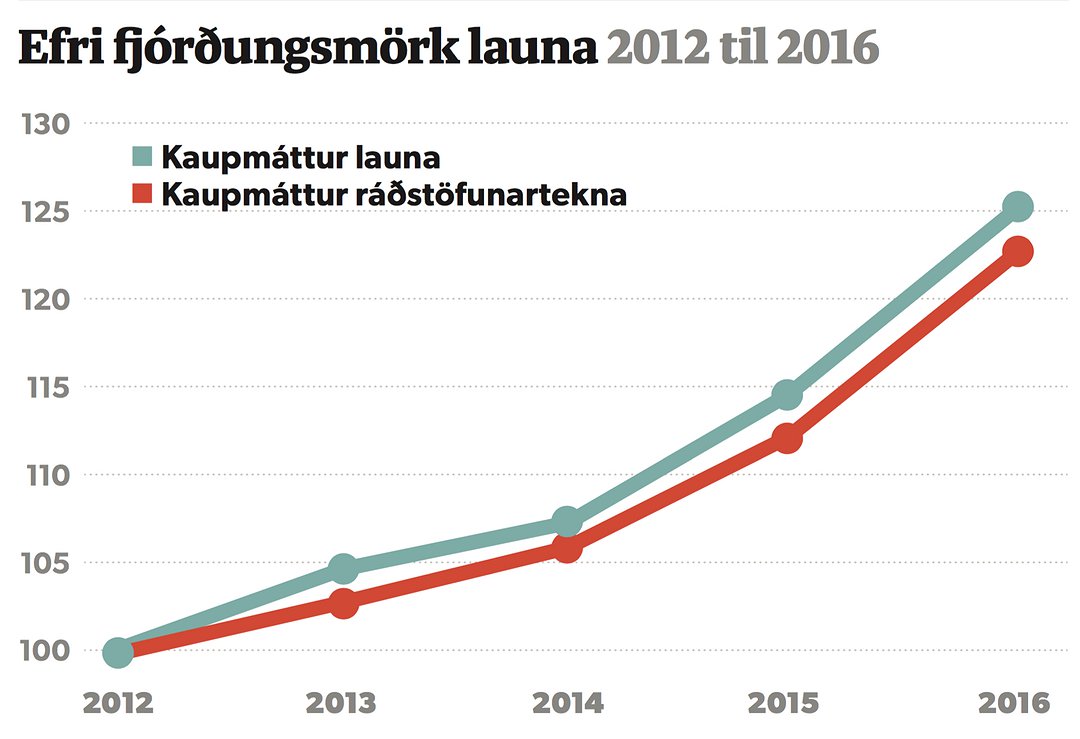

Til vitnis um þetta má nefna að á tímabilinu 2012 til 2016 jókst kaupmáttur launa álíka mikið hjá fólki á lágmarkslaunum og hjá tekjuhópnum við efri fjórðungsmörk launa; hjá fyrrnefnda hópnum um 23 prósent og hjá síðarnefnda hópnum um 25,1 prósent. Hins vegar var gríðarlegur munur á kaupmáttarþróun ráðstöfunartekna hjá hópunum á sama tímabili. Aukningin nam rúmum 13 prósentum hjá láglaunahópnum en tæpum 23 prósentum hjá millitekjuhópnum.

Á sama tímabili jókst kaupmáttur fjármagnstekna hjá ríkasta eina prósentinu um 84 prósent. Aukningin er sú sama þegar litið er til þess sem mætti kalla ráðstöfunarfjármagnstekjur, þ.e. fjármagnstekjur að frádregnum fjármagnstekjuskatti.

12 milljarða tilfærsla á skattbyrði

Athygli vekur að sú lækkun á beinni skattbyrði sem runnið hefur til tekjuhæstu 20 prósenta hjóna og sambúðarfólks á tímabilinu 2012 til 2016 er álíka mikil og byrðarnar sem færðar hafa verið yfir á lágtekju- og millitekjufólk á sama tímabili.

Samtals er í raun um að ræða 12 milljarða tilfærslu beinna skatta eins og Indriði H. Þorláksson, fyrrverandi ríkisskattstjóri, benti nýlega á í ítarlegri grein á vef Stundarinnar.

Skattbyrðin lækkaði langmest hjá þeim 5 prósentum íslenskra hjóna sem hafa hæstu tekjurnar, samtals um 7 prósent eða 9,5 milljarða króna.

Til samanburðar má nefna að þetta er sjö sinnum veglegri skattalækkun en rann til hátekjufólksins sem tilheyrir níundu tekjutíundinni á sama tímabili.

Þessi búbót hátekjuhópanna skýrist að miklu leyti af brottfalli auðlegðarskattsins. Skattbyrði tekjuhæstu 5 prósentanna léttist minna milli gjaldáranna 2015 og 2016 en árin á undan, en engu að síður talsvert meira en hjá hinum tekjuháu hópunum sem skattbyrði var létt af.

Bótakerfin veikt og persónuafsláttur rýrður

Nýlega birti hagdeild ASÍ ítarlega skýrslu um skattbyrði launafólks á tímabilinu 1998 til 2016. Niðurstaða skýrslunnar er að skattbyrði hefur aukist umtalsvert fyrir alla tekjuhópa á umræddu tímabili en mest hjá þeim tekjulægstu.

Skýrslan sýnir hvernig þessi þróun er bein afleiðing þess að persónuafsláttur hefur ekki verið látinn fylgja launaþróun. Fyrir vikið hefur skattbyrði lægri launa aukist mest.

Í ljósi þess að bótafjárhæðir og skerðingarmörk hafa heldur ekki hækkað í takt við laun og fasteignaverð hefur bæði stuðningur vaxtabótakerfisins og stuðningur við leigjendur minnkað verulega á tímabilinu. Þá hefur barnabótakerfið veikst eftir því sem bótafjárhæðir hafa rýrnað að raungildi og tekjuskerðingar aukist. Fyrir vikið hefur kerfið hverfandi áhrif á skattbyrði annarra en einstæðra foreldra og allra tekjulægstu para.

Allt þetta felur í sér að tekjujöfnunarhlutverk skattkerfisins hefur verið veikt með markvissum hætti. Þetta hefur ekki gerst af sjálfu sér heldur er þetta bein afleiðing pólitískrar stefnumótunar; langvarandi tregðu löggjafans við að beita íslensku skattkerfi til að jafna lífskjör fólks og haga persónuafslætti, bótafjárhæðum og skerðingarmörkum þannig að þeim sem lakast standa sé hlíft við aukinni skattbyrði.

Athugasemdir