Tekjusagan: Skattaafsláttur fyrir hátekjufólk?

Í síðustu tveimur færslum1,2 fjallaði ég um hvernig ójöfnuður jókst á milli 1997 og 2017 á þann hátt að tekjuhæsta fólkið jók forskot sitt en það tekjulægsta dróst aftur úr. Fyrri hópurinn naut góðs af vaxandi fjármagnstekjum en sá síðari leið fyrir að skerðingarmörk félagslegra greiðsla fylgdu ekki verðlagsþróun auk þess sem atvinnutekjur hækkuðu minna en á öðrum tekjubilum.

Í þessari færslu ætla ég að skoða hlut skattkerfisins í þessari þróun. Sem fyrri daginn notast ég við gögn Tekjusögunnar um 25-64 ára gamalt fólk í hjúskap með 1-2 börn sem er á leigumarkaði.

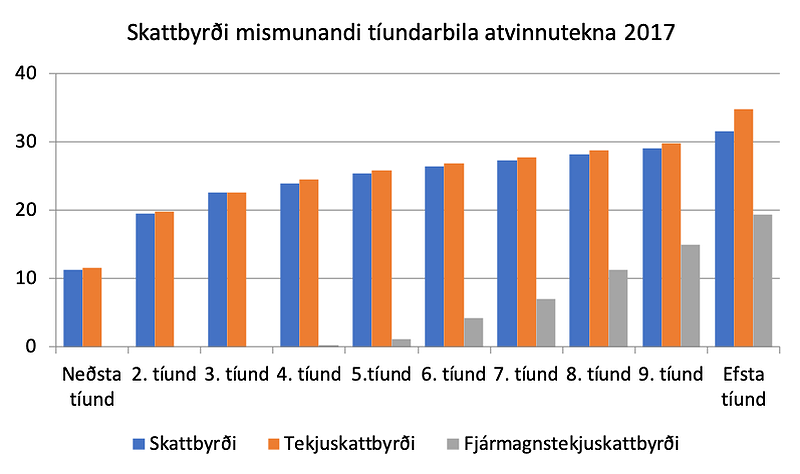

Skattbyrðin vex með hækkandi tekjum. Það leiðir einfaldlega af persónuafslættinum og tveggja þrepa skattkerfinu. Ef að við skoðum bara byrðina af tekjuskatti er aukningin á milli næst efsta og efsta tekjubilsins hinsvegar mun meiri en fyrir skattbyrðina almennt. Það skýrist af því að fjármagnstekjur eru umtalsverður hluti heildartekna efsta tekjubilsins sem hefur að auki lægri skattbyrði af þeim en af atvinnutekjum eins og má sjá í myndinni hér að ofan.

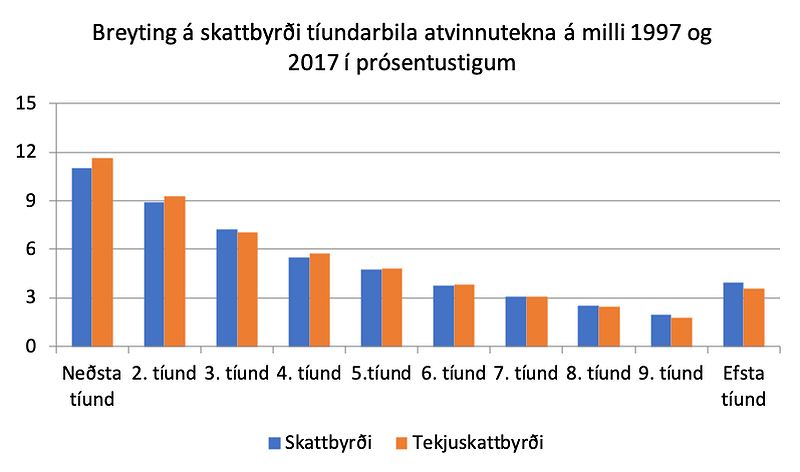

Þó skattbyrði hækki með tekjum er ekki þar með sagt að hún hafi aukist meira hjá þeim tekjuhærri en þeim tekjulægri á milli 1997 og 2017. Þvert á móti, í prósentustigum talið hefur skattbyrðin aukist mest hjá þeim 10 prósentum sem eru á botni tekjudreifingarinnar, eða um 11,3%. Aukningin lækkar svo því ofar sem við förum í tekjudreifinguna alveg þar til við komum í efsta tíundarhlutan, en aukningin þar var meiri en í næstu tíundarbilum fyrir neðan, svipuð og hjá sjötta tíundarbilinu (efra miðtekjubilið). Þetta er sumsé stóra skattatilfærslan sem svo er kölluð, þar sem skattybyrðin hefur aukist meira því lægri tekjur sem fólk hefur. Skattbyrðin hefur samt aukist hjá öllum.

Árið 1996 voru sett lög um staðgreiðslu skatts af fjármagnstekjum. Lögin komu til framkvæmdar 1. janúar árið 1997. Þessi lagasetning er það sem ræður valinu á tímabilinu sem ég hef verið að skoða í þessari og síðustu færslum. Fram til 1997 var tekjuskattur skattlagður á sama hátt og aðrar skattskyldar tekjur. Frá og með 1997 báru fjármagnstekjur lægri skattprósentu en tekjuskattur.

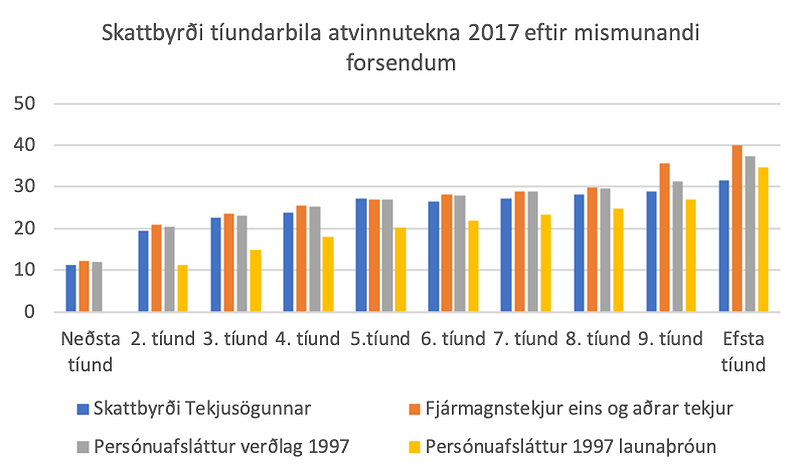

Mig langaði að átta mig á því hvaða þýðingu þessi breyting hefði og ákvað að reikna skattbyrði á tölur tekjusögunnar ef fjármagnstekjur væru skattlagðar eins og aðrar skattskyldar tekjur. Það er hinsvegar ögn snúið þar sem upplýsingarnar á síðunni eru um fjölskyldur fremur en einstaklinga. Til að raða fjölskyldum í atvinnutekjubil þurfa þau að jafna atvinnutekjur maka sem þýðir að tekjuhærri makinn er dreginn niður en sá tekjulægri togast upp. Það eru allar líkur á því að sumt fólk færist á milli tekjubila eða upp eða niður fyrir þröskulda í skattkerfinu. Útreikningarnir eru fyrir vikið grófir og það verður að taka samanburðinum með fyrirvara. Þeir eru hinsvegar nægilega nákvæmir til að gefa vísbendingar um hvaða áhrif það hefur að breyta forsendum á borð við skattprósentu fjármagnstekna eða virði skattleysismarka.3

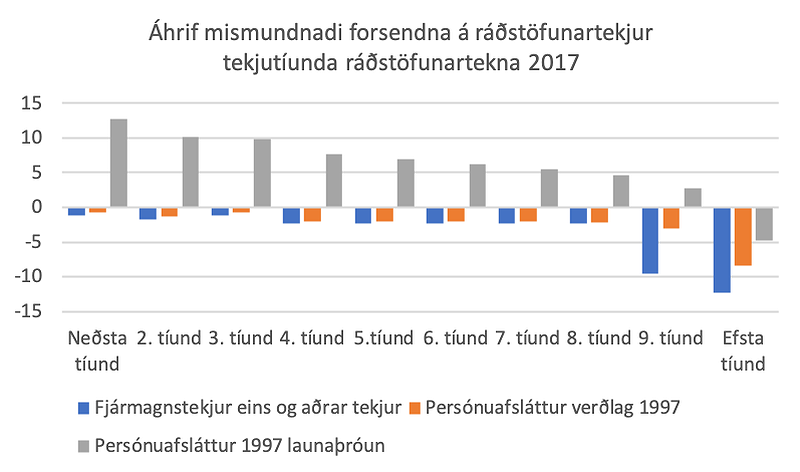

Ef fjármagnstekjur væru skattlagðar á sama hátt og aðrar skattskyldar tekjur hefði það afar lítil áhrif í neðri helmingi tekjudreifingarinnar og raunar yrðu áhrifin hverfandi þar til við komum í efstu tvö tekjubilin. Í því næst efsta væri skattbyrðin tæpum sjö prósentustigum hærri og um 8,5 prósentustigum hærri í efsta tekjubili. Þetta fyrirkomulag myndi lækka ráðstöfunartekjur allra tekjubila, innan við 2% fyrir neðstu þrjú bilin, rúmlega 2% fyrir fjórða til áttunda bil, 9,5% fyrir næstefsta bilið og rúm 12% fyrir það efsta. Ráðstöfunartekjur efsta tekjubilsins hefðu verið 3,5 sinnum hærri en þess neðsta. Í ljósi þessa og þess hve fjármagnstekjur eru stór tekjuliður hjá fólkinu í efstu tekjutíund gæti einhverjum fyrirgefist að líta á lægra skatthlutfall á fjármagnstekjur sem skattaafslátt fyrir hátekjufólk.

Breytingin á skattlagingu fjármagnstekna er ekki það eina sem hefur breyst á þessu tímabili. Persónuafslátturinn hefur hvorki fylgt verðlags- né launaþróun. Mér lék hugur á að vita hvernig skattybyrðin liti út ef skattkerfið í dag væri jafnvel enn líkara því hvernig það var 1996 þegar fjármagnstekjur voru skattlagðar eins og aðrar tekjur. Ég gróf upp upphæðir skattleysismarka árið 1996 og heimfærði þau á árið 2017 m.t.t. til verðlagsþróunar þannig að þau héldu raunvirði sínu. Áhrifin á skattbyrði voru lítil eða engin fyrir öll tekjubil nema það efsta. Ef fjármagnstekjur væru skattlagðar eins og aðrar skattskyldar tekjur og skattleysismörkin hefðu haldið raunvirði sínu hefði skattbyrði efsta tíundarhluta tekjudreifingarinnar aukist um nær 6 prósentustig, sem er ögn minna en núverandi skattleysismörk skila. Meðal ráðstöfunartekjur efstu tekjutíundarinnar hefðu verið 3,6 sinnum hærri en fólksins í neðsta tekjubilinu.

Þessi útfærsla lækkar ráðstöfunartekjur allra tekjutíunda en minna þó en ef persónuafslátturinn stendur óbreyttur. Að því leyti er hún fýsilegri jafnvel þó hún skili ögn ójafnari tekjudreifingu.

Tvær breytingar á forsendum. Báðar leiða til aukins jöfnuðar en báðar leiða einnig til lækkunar ráðstöfunartekna á öllum tekjubilum. "Jöfnun niður á við" myndu vinir mínir á hægri vængnum segja og ég hallast að því að vera sammála að það væri ekki sérstaklega fýsilegur kostur.

Aftur á móti gætu skattleysismörk hafa þróast á annan hátt, þ.e. fylgt þróun launa fremur en verðlags. Ég notaði launavísitölu Hagstofu Íslands til að sjá hvernig dæmið liti út ef það hefði verið raunin. Ef fjármagnstekjur væru skattlagðar á sama hátt og aðrar tekjur og ef skattleysismörk hefðu fylgt launaþróun frá 1996 þá væri skattbyrðin lægri fyrir öll tekjubil nema það efsta og ráðstöfunartekjur þeirra hærri. Skattbyrði neðsta tekjubilsins væri engin, líkt og hún var árið 1996, og ráðstöfunartekjurnar hærri sem nemur því (um nær 65 þúsund krónur á mánuði). Fyrir efsta tekjubilið myndi þetta þýða aukna skattbyrði um sem nemur rúmum þremur prósentustigum. Mun hóflegri aukning skattbyrði en af hinum dæmunum sem ég birti hér. Ráðstöfunartekjur þeirra væru 3,3 sinnum hærri en þeirra sem eru í neðsta tekjubilinu. Ójöfnuður hefði því aukist en mun minna. Í stuttu máli: Umtalsverð jöfnun upp fyrir allan þorra almenning, hófleg jöfnun niður fyrir efsta tekjubilið.

Ég held að ekkert okkar sé sérstaklega spennt fyrir því að jafna alla niður. En það sem gerðist var að allur þorri almennings var ójafnaður niður með breytingum á skattkerfinu, þ.e. allir nema þau tekjuhæstu sem voru toguð upp með lægri skattprósentu á fjármagnstekjur.

1Fjármagnstekjur, félagslegar greiðslur og ójöfnuður

2Ríku ríkari og fátæku fátækari?

3Skatturinn er reiknaður af öllum tekjum nema barnabótum og húsaleigu-/húsnæðisbótum enda báðir bótaflokkar skattfrjálsir.

Athugasemdir